Theo phương án 2 tại dự thảo sửa đổi luật Thuế thu nhập cá nhân mà Bộ Tài chính 'nghiêng' về, thì những người tăng thu nhập do thâm niên, do chuyên môn sẽ phải nộp thêm một khoản thuế nữa.

Người dân làm thủ tục tại Chi cục Thuế Q.1, TP.HCM chiều 31.1. ẢNH: NGỌC DƯƠNG

Nhiều người bị ảnh hưởng

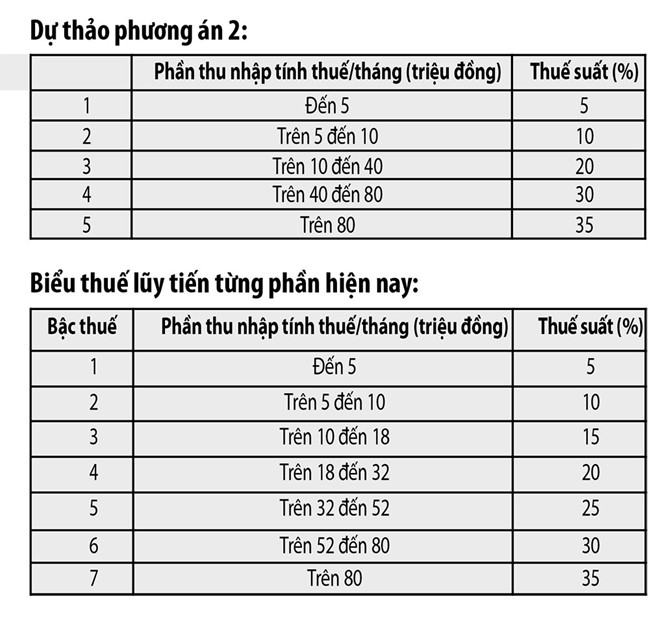

Chuyên gia thuế Nguyễn Thái Sơn phân tích so với biểu thuế hiện hành, biểu thuế điều chỉnh theo phương án 2 có hai đối tượng bị ảnh hưởng nhiều nhất là những người có thu nhập từ 10 – 18 triệu đồng/tháng sẽ chuyển từ mức chịu thuế 15% lên 20% và những người có thu nhập từ 40 – 52 triệu đồng/tháng sẽ chuyển thuế suất từ 25% lên 30%.

|

Mức thu nhập chịu thuế từ 40 – 52 triệu đồng/tháng là khá cao ở VN nên đối tượng bị ảnh hưởng ít hơn. Nhưng những người có mức thu nhập từ 10 – 18 triệu đồng/tháng thì rất nhiều.

“Đối tượng này là những người lao động có thâm niên công tác, có kỹ năng và kinh nghiệm nghề nghiệp, vừa mới có thu nhập “nhô” lên khỏi mức chịu thuế thấp, đã bị tăng thuế thêm 5%”, ông Sơn nói và cho rằng nên giãn bậc thuế. Cụ thể, ở bậc 2 những người có thu nhập từ 5 – 18 triệu đồng/tháng có mức thuế suất 10%; bậc 3, người có thu nhập từ 18 – 40 triệu đồng/tháng có mức thuế suất 20% là hợp lý.

TS Lưu Bích Hồ thì cho rằng cần nâng mức thu nhập chịu thuế bậc 1 lên 10 triệu đồng thay vì 5 triệu đồng như hiện nay. Có 2 lý do để tăng mức thu nhập bậc 1 lên. Thứ nhất là mức thu nhập 5 triệu đồng là quá thấp trong bối cảnh hiện nay, đồng thời đây là mức mà nhiều đối tượng làm công ăn lương phải chịu nhất.

Thực tế đa số cán bộ công nhân viên làm việc thâm niên lâu năm rơi vào mức thu nhập 5 triệu đồng này. Việc điều chỉnh tăng thuế thu nhập cá nhân (TNCN) tác động trực tiếp đến người làm công ăn lương, trong khi phần giảm trừ gia cảnh cũng như chi phí cuộc sống người lao động còn tăng lên lại không được đề cập trong dự thảo. Cụ thể, số liệu Bộ Tài chính công bố trước đây cho thấy số người nộp thuế ở bậc 1 chiếm trên 73% tổng số người nộp thuế, nhưng số thuế chiếm chưa đến 10%. Nên nếu tăng thu nhập bậc 1 lên 10 triệu đồng sẽ giảm được chi phí quản lý của nhà nước.

Tỷ trọng thuế trên thu nhập ở mức cao

Tính cụ thể hơn về những ảnh hưởng của sự thay đổi thuế TNCN mới khi áp dụng, ông Trần Xoa, Giám đốc Công ty luật Minh Đăng Quang, phân tích tỷ lệ thuế TNCN so với thu nhập tính thuế của người dân đang ở mức khá cao, cao hơn cả mức thuế suất thuế thu nhập doanh nghiệp phổ thông. Hiện các DN đang chịu thuế suất 20% trong khi tỷ lệ thuế TNCN chiếm khoảng 5 – 22,69% thu nhập chịu thuế.

Trong trường hợp áp dụng phương án 2 thì tỷ lệ này lại càng tăng lên. Đơn cử, trường hợp người nộp thuế có thu nhập tính thuế 80 triệu đồng/tháng sẽ nộp thuế TNCN lên 18,75 triệu đồng, bằng 23,44% thu nhập tính thuế.

Thu nhập 60 triệu đồng/tháng đóng thuế 12,75 triệu đồng, tương ứng 21,2% thu nhập; thu nhập 30 triệu đồng/tháng đóng 4,75 triệu đồng, tương ứng 15,83% thu nhập; thu nhập 20 triệu đồng/tháng, số thuế đóng tương ứng 13,75% thu nhập… Trong đó, tỷ lệ tăng mạnh nhất rơi vào bậc 3 với mức thu nhập từ 10 – 40 triệu đồng từ 11,75% lên 13,75%.

Nhiều chuyên gia kiến nghị, cần phải điều chỉnh phần giảm trừ gia cảnh đã quá lỗi thời.

Nhận định về 2 phương án tính thuế lũy tiến từng phần đưa ra gần đây của Bộ Tài chính, PGS-TS Ngô Trí Long, nguyên Viện trưởng Viện Nghiên cứu thị trường giá cả, cho rằng phương án nào cũng có nhược điểm, mức thu nhập chịu thuế chưa hợp lý.

Bộ Tài chính thay đổi bảng thuế lũy tiến nhằm tránh thất thu thuế nhưng cũng đừng đưa ra cao quá để còn thu hút nhân tài. Quy định về thuế TNCN như thế nào để tạo động lực tăng năng suất cho người lao động, chứ thuế cao sẽ làm thui chột năng suất lao động. Theo ông Long, Bộ Tài chính chuyển từ 7 bậc thuế hiện nay xuống còn 5 bậc thuế, do ít bậc nên thu nhập giữa các bậc “nhảy” ở mức cao. Chẳng hạn như ở phương án 2, cùng bậc 3 nhưng thu nhập trên 10 triệu đồng có thuế suất 20% mà người có thu nhập cao 40 triệu đồng cũng có thuế suất 20%. Việc phân bổ thu nhập, thuế suất giữa các bậc chưa hợp lý.

Cả hai phương án về cách tính thuế thu nhập cá nhân đều bị cho là chưa hợp lý. ẢNH: ĐÀO NGỌC THẠCH

Quy định nhiều bậc thuế sẽ tạo độ chính xác càng cao, càng công bằng cho người nộp thuế. Hơn nữa mức khởi điểm chịu thuế 5 triệu đồng là quá thấp, người lao động có thu nhập ở mức này chưa phải là cao để thực hiện thu thuế. Thu nhập của người Việt hiện nay vẫn đang ở mức thấp so với thế giới nên không nên đưa ra thuế suất cao.

Do đó, ông Long kiến nghị một bảng thuế suất lũy tiến từng phần cho người làm công ăn lương theo hướng có 6 bậc. Cụ thể, bậc 1 có thu nhập chịu thuế đến 10 triệu đồng áp dụng thuế suất 5%; bậc 2 thu nhập tính thuế từ 10 – 15 triệu đồng, thuế suất 9%; bậc 3 thu nhập trên 15 – 30 triệu đồng, thuế suất 13%; bậc 4, thu nhập trên 30 – 45 triệu đồng, thuế suất 18%; bậc 5, thu nhập trên 45 – 70 triệu đồng, thuế suất 24%; bậc 6, thu nhập trên 70 triệu đồng, thuế suất 30%.

Theo TNO

Bình luận (0)