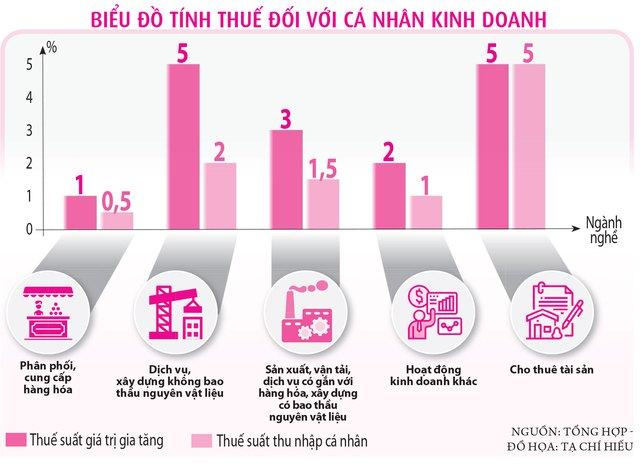

Người làm công ăn lương đóng thuế thu nhập cá nhân theo biểu thuế lũy tiến từ 5 – 35% trong khi người kinh doanh những ngành nghề khác chỉ đóng thuế này với tỷ lệ 0,5 – 5%.

Đóng cao hơn cá nhân kinh doanh 15 lần

Những ngày qua, chị Kim Ngọc (Q.5, TP.HCM) bất ngờ khi nhận phiếu thông báo quyết toán thuế thu nhập cá nhân (TNCN) từ phòng kế toán. Tổng cộng năm vừa qua, thu nhập của chị được ghi nhận hơn 760 triệu đồng, sau khi được khấu trừ gia cảnh cho bản thân và 2 người phụ thuộc, số tiền thuế TNCN chị phải đóng hơn 90 triệu đồng. Như vậy, tỷ lệ đóng thuế TNCN của chị Kim Ngọc trên tổng thu nhập trong năm vừa qua là hơn 11,8%.

Thuế thu nhập cá nhân đang có nhiều bất cập. ĐÀO NGỌC THẠCH

"Mình chỉ có thu nhập duy nhất tại công ty đang làm việc nên có đồng nào là được kê khai, nộp thuế đầy đủ. Nếu tính bình quân thì thu nhập nghe ra cũng cao vì khoảng 60 triệu đồng/tháng; nhưng cũng phải đóng thuế hết gần chục triệu rồi. Quan trọng là mình đóng thuế nhiều vậy nhưng một số người quen chỉ ở nhà kinh doanh qua mạng, thu nhập của họ có khi cao hơn nhưng chỉ đóng thuế rất ít", chị Kim Ngọc bức xúc.

Tương tự, anh Lê Trung (Q.Tân Phú, TP.HCM) chia sẻ tổng thu nhập của anh năm 2022 đạt hơn 950 triệu đồng, anh cũng có 2 người phụ thuộc nên số thuế TNCN phải đóng trong cả năm lên gần 150 triệu đồng, tương đương tỷ lệ đóng thuế gần 16% trên tổng thu nhập. Giả sử một người tự kinh doanh bán hàng qua mạng có thu nhập hơn 950 triệu đồng như anh Lê Trung thì năm vừa qua số thuế chỉ đóng hơn 14 triệu đồng, thấp hơn gần 11 lần. Hay nếu một cá nhân bán hàng online có doanh thu bằng đúng thu nhập của chị Kim Ngọc là 760 triệu đồng/năm sẽ đóng thuế tổng cộng 11,4 triệu đồng, thấp hơn gần 13 lần so với số thuế TNCN mà chị Kim Ngọc phải đóng…

Lý do là theo quy định hiện hành, có 10 khoản thu nhập thuộc diện chịu thuế TNCN với các mức thuế suất và cách tính thuế khác nhau. Nhưng duy nhất thu nhập từ tiền lương tiền công áp dụng theo biểu thuế lũy tiến từng phần với các mức thuế từ 5 – 35%, còn các khoản thu nhập khác áp dụng theo thuế suất toàn phần chỉ từ 0,5 – 5% thuế TNCN cộng thêm với thuế giá trị gia tăng (GTGT) dao động từ 1 – 5%.

Thấp nhất là cá nhân bán hàng online khi có doanh thu trên 100 triệu đồng/năm mới bắt đầu phải đóng thuế gồm 1% thuế GTGT và thuế TNCN 0,5%, tổng cộng nộp thuế 1,5% trên doanh thu. Hay các cá nhân có thu nhập từ các nền tảng xuyên biên giới như Google, Facebook, YouTube… trên 100 triệu đồng/năm trở lên phải nộp thuế TNCN 2% và thuế GTGT 5%, tổng cộng 7% trên doanh thu. Tính chung thì các cá nhân này nộp thuế ít hơn nhiều so với người làm công ăn lương.

Cá nhân làm công ăn lương đóng thuế cao hơn người kinh doanh trên mạng, YouTuber…. ĐÀO NGỌC THẠCH

Luật sư Trần Xoa, Giám đốc Công ty luật Minh Đăng Quang, nhận xét đây là sự bất hợp lý trong quy định về thuế TNCN hiện hành. Đơn cử cùng với số tiền thu nhập 1,5 tỉ đồng/năm, cá nhân kinh doanh mỗi năm đóng thuế từ 22,5 – 105 triệu đồng tùy theo ngành nghề kinh doanh với thuế suất từ 1,5 – 7%. Trong khi đó, người đi làm nếu có thêm 1 người phụ thuộc sẽ được giảm trừ gia cảnh trong năm 184,8 triệu đồng, nên số thu nhập chịu thuế lên 1,31 tỉ đồng. Số thuế TNCN mà cá nhân này phải nộp lên 342 triệu đồng (28,5 triệu đồng/tháng x 12 tháng). Như vậy, tỷ lệ thuế TNCN trên thu nhập là 22,8%. Nếu so sánh với cá nhân kinh doanh buôn bán hàng hóa (chiếm tỷ trọng cao nhất trong các ngành nghề) chỉ nộp thuế ở mức 1,5% thì người làm công ăn lương đang phải đóng thuế cao hơn 15 lần

Đóng thuế cao hơn cả doanh nghiệp?

Không những vậy, người làm công ăn lương cũng đang phải đóng thuế TNCN với tỷ lệ cao hơn cả doanh nghiệp (DN). Hiện thuế thu nhập doanh nghiệp (TNDN) là 20% và các DN chỉ nộp thuế trên phần lãi, sau khi đã khấu trừ các chi phí hợp lệ trong quá trình hoạt động, từ tiền lương tiền công của người lao động đến chi phí thuê tài sản, khấu hao tài sản, đào tạo… Trong khi đó, cá nhân chỉ được khấu trừ duy nhất 11 triệu đồng/tháng cho bao gồm tất cả chi phí tiêu dùng, ốm đau, học hành. Ước tính chi tiêu của một cá nhân ở những thành phố lớn cao hơn rất nhiều so với mức giảm trừ gia cảnh quy định "cứng" nêu trên. Điều này tương đương cá nhân phải đóng thuế cả cho phần thu nhập đáng lẽ để đảm bảo đời sống. Và mức cao nhất trong biểu thuế lũy tiến mà cá nhân làm công ăn lương phải đóng là 35%.

Cũng vì mức chênh lệch giữa người nộp thuế là cá nhân với DN mà thời gian qua, có rất nhiều lãnh đạo công ty niêm yết đã chuyển cổ phiếu sang một công ty riêng để giảm số thuế phải nộp. Cụ thể theo quy định, cổ tức trả bằng tiền mặt sẽ phải chịu thuế TNCN 5%. Ngược lại, nếu cổ đông là tổ chức, khoản tiền này không bị tính thuế TNDN do đây là thu nhập từ hoạt động góp vốn, mua cổ phần… mà bên nhận góp vốn đã nộp thuế TNDN. Đó là chưa kể, khi chuyển sang công ty, các lãnh đạo DN có nhiều cách để phân bổ chi phí sao cho có lợi nhất trước khi tính kết quả kinh doanh để nộp thuế.

TS Lê Đạt Chí, Phó trưởng khoa Tài chính – Trường ĐH Kinh tế TP.HCM, đánh giá biểu suất thuế TNCN hiện hành so với nhiều đối tượng cá nhân kinh doanh hay cả DN đều cao hơn nhiều. Ví dụ một cá nhân khi lập DN, nếu để hạch toán chi phí lương bình thường thì bản thân lãnh đạo cũng sẽ phải nộp thuế TNCN ở mức cao. Họ có thể "né" ngưỡng thuế cao lên mức 30 – 35% bằng cách nhận lương 0 đồng. Sau khi hạch toán đầy đủ chi phí thì phần lãi sau đó chỉ nộp thuế TNDN 20%. Khi đó, nhiều chi phí của cá nhân lãnh đạo cũng được chuyển sang chi phí của DN như khám chữa bệnh, đào tạo hay thậm chí ăn uống hằng ngày…

Đối với những công ty nhỏ, hoạt động theo mô hình TNHH thì việc kê khai, hạch toán chi phí khá đơn giản, miễn đầy đủ chứng từ hợp lý hợp lệ. Hay như việc các DN liên tục phát hành cổ phiếu ưu đãi (ESOP) cho cán bộ chủ chốt, lãnh đạo công ty cũng là một cách tăng thu nhập nhưng nộp thuế thấp. Khi cá nhân bán ra cổ phiếu ưu đãi thì chỉ phải nộp thuế giao dịch chứng khoán là 0,1%, thua xa nếu tính theo giá trị quy đổi thành tiền lương, thưởng trong năm.

"Theo ước tính 70% thu nhập của các gia đình là chi phí cho ăn uống hằng ngày nên khi vật giá gia tăng là họ bị tác động ngay lập tức. Thu nhập danh nghĩa không giảm, thuế vẫn đóng đủ nhưng chi phí tăng đồng nghĩa thu nhập thực tế đã giảm đi, người lao động sẽ khó có cơ hội để đảm bảo đời sống như trước đây hoặc dành chi phí để tự đào tạo, nâng cao tay nghề hay chỉ để tái tạo sức lao động. Tỷ lệ nộp thuế cao cũng một phần triệt tiêu động lực phấn đấu của người làm công ăn lương", TS Lê Đạt Chí nói.

Thuế thu nhập cá nhân quá lạc hậu

Theo luật sư Trần Xoa, mức thuế suất 35% gấp 5 lần của thuế suất cao nhất trong nhóm kinh doanh 7%, đây là mức chênh lệch quá nhiều. Do đó, cơ quan nhà nước cần sớm điều chỉnh mức thuế suất xuống thấp hơn để chia sẻ với người lao động.

Đồng tình, TS Nguyễn Ngọc Tú, giảng viên Trường đại học Kinh doanh – Công nghệ Hà Nội, nhận định thuế TNCN lạc hậu nhất trong hệ thống thuế hiện nay. Thuế suất thì tính phần trăm cố định lên mức cao nhất 35% đối với người làm công ăn lương mà mức giảm trừ gia cảnh lại tính theo số tuyệt đối. Nên quy định không còn phù hợp với tình hình thực tiễn. Đặc biệt, cùng là thuế đánh trên thu nhập mà cá nhân chịu thuế cao hơn cả DN là quá vô lý.

Thời điểm soạn thảo luật Thuế TNCN, thuế suất thuế TNDN lúc đó vào khoảng 28 – 32%. Những năm sau đó mức thuế suất dành cho khối DN giảm dần xuống 20% cho đến hiện nay. Chưa kể vấn đề đang được quan tâm là thuế tối thiểu toàn cầu đang hướng đến mức thuế suất 17%. Thêm vào đó, luật Hỗ trợ DN nhỏ và vừa cũng đề cập mức thuế suất cho đối tượng này thấp hơn, khoảng 17%. Trong khi biểu thuế thu nhập đối với người làm công ăn lương tính theo lũy tiến từng phần nên trung bình tỷ lệ thuế trên thu nhập vào khoảng 22 – 25%, cao hơn rất nhiều so với thuế TNDN. Chính vì vậy, cần sớm điều chỉnh giảm thuế suất đối với cá nhân để đồng bộ so với thuế TNDN.

Ông Nguyễn Ngọc Tú kiến nghị cho phép cá nhân được trừ các khoản chi lớn nhất trong cuộc đời: các khoản chi liên quan nhà đất như sửa chữa, mua nhà, thuê nhà, trả tiền nợ vay ngân hàng mua nhà…; tiền đầu tư học hành và chữa bệnh cho người nộp thuế và người phụ thuộc. Những khoản chi phí này hiện người nước ngoài cũng được khấu trừ khi có hóa đơn, chứng từ. Điều này sẽ thúc đẩy mọi người lấy hóa đơn, giám sát các hoạt động bán hàng, chống thất thu thuế từ hoạt động kinh doanh.

Trong các chi phí được trừ trước khi xác định thu nhập chịu thuế, khoản chi cho học hành khá quan trọng vì sẽ giúp tăng năng suất lao động. "Việc công nhận chi phí học phí cũng là theo thông lệ quốc tế, tạo ra tầng lớp trí thức cho tương lai, góp phần phát triển kinh tế đất nước", ông Tú nhấn mạnh.

Theo Mai Phương – Thanh Xuân/TNO

Bình luận (0)